證券時報記者 李穎超

向來主打對公業務的外資銀行,正在中國消費貸市場悄然布局——最新披露的一系列互聯網貸款合作名單,無疑勾勒出了外資銀行拓展本土化戰略的軌跡。

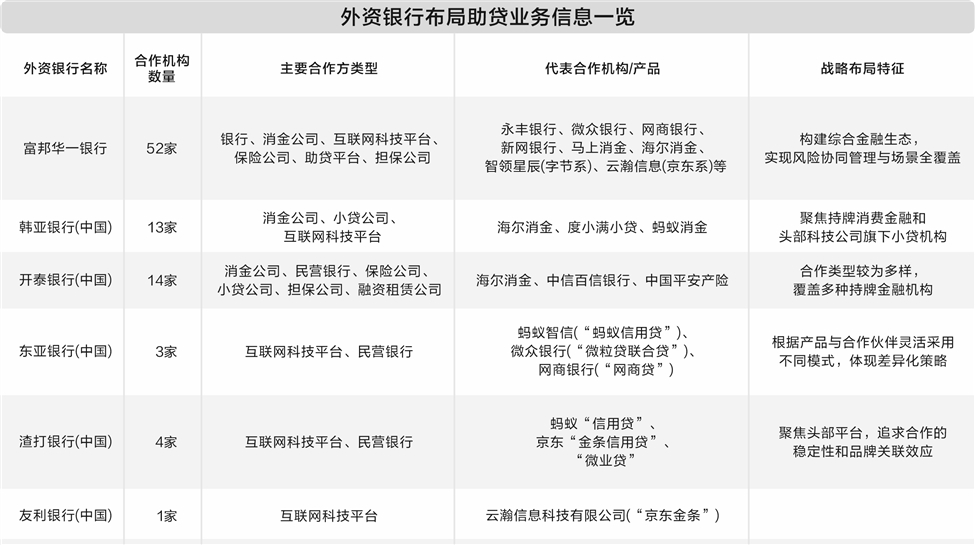

證券時報記者注意到,《關于加強商業銀行互聯網助貸業務管理提升金融服務質效的通知》(下稱“助貸新規”)將于2025年10月1日正式實施。在助貸新規落地前夕,韓亞銀行、富邦華一銀行、渣打銀行等多家在華展業的外資銀行也紛紛在其官網公布了互聯網貸款合作機構名單。

“這些名單不僅揭示了外資銀行在中國消費信貸市場的戰略布局,也反映了中國金融監管對互聯網貸款業務的全面規范。”有銀行業分析人士表示。

合規驅動 戰略布局浮現

隨著助貸新規的正式實施進入倒計時,在華外資銀行的互聯網貸款合作信息陸續公之于眾,其背后的戰略布局與業務調整也清晰呈現。

從公布時間上來看,韓亞銀行(中國)的行動相對較早。韓亞銀行(中國)近期在其官網披露的互聯網貸款合作機構名單顯示,該行正與海爾消費金融、重慶度小滿小額貸款有限公司、重慶螞蟻消費金融等13家平臺運營機構展開合作。

稍早前,東亞銀行(中國)已在其官網公示了消費貸款合作產品。其中,螞蟻智信(杭州)信息技術有限公司、微眾銀行分別成為該行“螞蟻信用貸”“微粒貸聯合貸”產品的合作方。在個人經營性貸款方面,東亞銀行(中國)還與網商銀行合作開展互聯網個人經營貸款業務,產品名稱為“網商貸”。

另一家外資銀行——渣打銀行(中國)則與4家平臺展開合作,合作產品分別為螞蟻“信用貸”、京東“金條信用貸”、金城銀行“金企貸”、微眾銀行“微業貸”。

8月26日,母行位于泰國的開泰銀行(中國)也披露了14家互聯網貸款產品合作機構名單,涵蓋海爾消費金融、中信百信銀行、中國平安財產保險等在內的持牌消金、民營銀行和保險公司,同時還涉及多家網絡小貸公司、融資擔保公司和融資租賃公司。

9月伊始,友利銀行(中國)在其官網發布信息稱:“依據監管規定,為提升互聯網貸款業務服務質效、保護金融消費者合法權益,對本行互聯網貸款業務合作機構相關信息進行公示。”信息顯示,該行公開的唯一合作方為云瀚信息科技有限公司,合作產品為京東金條,合作范圍涵蓋貸款業務獲客與營銷、運營服務以及線上、線下催收業務。

值得一提的是,在眾多外資銀行之中,富邦華一銀行所披露的合作機構數量最多,類型也最為多元:共涵蓋52家各類機構,合作機構不僅有永豐銀行,還有微眾銀行、網商銀行、四川新網銀行等民營銀行,而且持牌消費金融機構如馬上消費金融、海爾消費金融等同樣赫然在列。在流量平臺方面,深圳智領星辰科技有限公司、云瀚信息科技有限公司等企業皆為富邦華一銀行的合作對象,這些企業的關聯方涉及字節跳動、京東等互聯網平臺。此外,富邦華一銀行還將保險公司、助貸平臺以及十余家融資擔保公司納入合作體系,其生態共建與風險協同管理的綜合布局一目了然。

模式多元 分層策略盡顯

證券時報記者梳理發現,上述外資銀行的助貸合作模式呈現出多元化特征,既有純助貸的流量導入模式,也有聯合貸款的風險共擔模式,以及擔保增信業務模式。

多元化的合作模式,反映了外資銀行根據自身風險偏好和資源整合能力制定的差異化策略。以東亞銀行(中國)為例,該行與螞蟻合作的“螞蟻信用貸”采用純助貸模式,為該業務的100%出資方;而該行與微眾銀行合作的“微粒貸聯合貸”,則是雙方共同出資并由雙方自主進行風控。

某消費金融分析人士向證券時報記者指出,從整體情況來看,頭部效應在合作中體現得十分明顯。比如,螞蟻、度小滿、微眾銀行等平臺頻繁出現在多家外資銀行的合作名單中。“這些頭部平臺擁有龐大的用戶基礎、先進的技術和豐富的業務經驗,能夠為銀行提供穩定流量和成熟服務。外資行傾向于與這些頭部平臺合作,以提升自身業務的競爭力和穩定性。”

實際上,長期以來,多數外資銀行在中國市場推動本土化突圍時面臨著雙重挑戰。“一方面,監管合規成本高企,需要投入大量資源以確保業務符合監管要求;另一方面,本土平臺及機構不斷下沉服務,對客源形成了壟斷態勢,外資銀行在獲取個貸零售客戶方面阻礙不小。”某外資銀行一位高管向證券時報記者表示。

同樣的感觸,在外資銀行的業務調整方向上也有所體現。近年來,眾多在華經營的外資銀行在探尋業務轉型方向的過程中,將對公業務的結構性調整作為重點發力方向。從某種程度上看,這也是外資銀行突破自身發展“瓶頸”的一種嘗試。通過調整對公業務結構,外資銀行能夠優化資源配置、提高業務效率、降低運營成本,從而增強自身的市場競爭力。

穿透監管 頭部效應加劇

“外資銀行披露合作名單的本質,是合規性表態。”前述銀行業分析人士表示,對于外資銀行而言,助貸新規既是挑戰也是機遇。

今年4月,國家金融監督管理總局發布的《關于加強商業銀行互聯網助貸業務管理提升金融服務質效的通知》顯示,近年來,部分商業銀行借助外部互聯網平臺發放貸款的互聯網助貸業務快速發展,在提升貸款服務效率的同時,也暴露出總行管理不到位、權責收益不匹配、定價機制不合理、業務發展不審慎、金融消費者權益保護不完善等問題。

基于此,助貸新規也要求,商業銀行總行應當對平臺運營機構、增信服務機構實行名單制管理,通過官方網站、移動互聯網應用程序等渠道披露名單,及時對名單進行更新調整;商業銀行不得與名單外的機構開展互聯網助貸業務合作。

“這一‘穿透式’監管,直接切斷了中小助貸平臺通過嵌套導流、資金掮客等灰色模式獲客的路徑。”上述銀行業分析人士指出,這一變革將對助貸行業產生深遠影響,總行審批制和名單披露制將推動助貸平臺向頭部集中,中小助貸平臺面臨較大的合規轉型壓力。

實際上,在助貸新規公布之后,不少中資銀行、消費金融公司已紛紛響應。今年早些時候,廣州銀行、尚誠消費金融等機構披露的信息顯示,合作方高度集中于螞蟻、微眾銀行等相關平臺。

證券時報記者在采訪中了解到,由于缺乏本土場景和數據積累,外資行在中國市場發展互聯網貸款業務時更加依賴于合作伙伴,通過與本土互聯網平臺和持牌金融機構合作,外資銀行能夠快速切入中國市場,彌補其在場景和用戶基礎上的短板。

然而,上述合作模式也帶出了新的挑戰。“需要確保合作伙伴的合規性和風險控制能力,避免因合作機構的問題而影響自身聲譽與資產質量。”上述某外資銀行高管稱。